和黄医药公布2024年全年业绩及最新业务进展

肿瘤产品收入增长65%推动实现运营盈利,并支持新的抗体靶向偶联药物(ATTC)平台发展

中国香港、上海和美国新泽西州:2025年3月19日,星期三:和黄医药(中国)有限公司(简称“和黄医药”、“本公司”或“我们”)(纳斯达克/伦敦证交所:HCM;香港交易所:13)是一家处于商业化阶段的创新型生物医药公司,今日公布截至2024年12月31日止年度的财务业绩,以及提供关键临床项目和商业化发展的最新进展。

和黄医药将于今天2025年3月19日(星期三)美国东部夏令时间上午8时/格林尼治标准时间下午12时/中国香港时间晚上8时举行业绩会网络直播(英语场次),并于明天2025年3月20日(星期四)中国香港时间上午8时30分举行中文(普通话)场次。 投资者登记后可透过和黄医药网站(www.hutch-med.com/event)参与实时网络直播。

除另有说明外,所有金额均以美元列示。

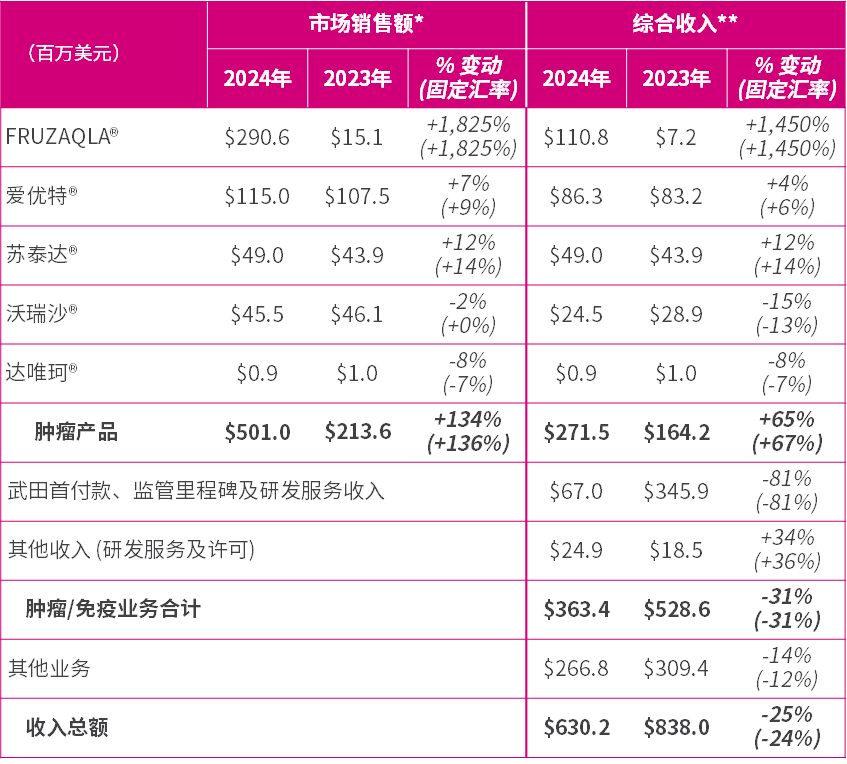

全球商业化进展及实现可持续增长

- 由武田销售的FRUZAQLA®(呋喹替尼/fruquintinib)于2024年在中国以外市场销售额1为2.906亿美元,得益于在美国市场快速获患者接纳以及在欧盟及日本获批上市,首个完整年度保持良好势头,并触发来自合作伙伴武田2的销售额里程碑付款。肿瘤产品的总市场销售额增长134%至5.01亿美元。

- 肿瘤产品的综合收入为2.715亿美元,增长65%。

- 2024年净收益为3,770万美元,于2024年12月31日的现金余额为8.361亿美元,提前实现财务自给自足。

- 达成协议以6.08亿美元出售合资企业上海和黄药业3的部分股权。

管线进展及全新技术平台

- 赛沃替尼(savolitinib)用于治疗伴有MET扩增的EGFR突变4非小细胞肺癌5的SACHI中国III期研究在中期分析中达到主要终点,已随即提交新药上市申请6,并获国家药监局7受理及纳入优先审评。

- 赛沃替尼联合泰瑞沙®(TAGRISSO®)用于治疗泰瑞沙®治疗后疾病进展的伴有MET过表达及/或扩增的 EGFR突变非小细胞肺癌患者的SAVANNAH关键性全球II期研究取得积极结果,展现出高、持久且具有临床意义的缓解率,阿斯利康8已与全球监管机构分享这些数据。

- 呋喹替尼和信迪利单抗联合疗法用于二线9治疗肾细胞癌10的FRUSICA-2 中国III期研究取得积极结果。

- ESLIM-01中国III期研究的数据于ASH11及EHA12年会公布,索乐匹尼布(sovleplenib)在免疫性血小板减少症13患者中展现出强劲、持久且长期的持续应答率,其新药上市申请正在国家药监局的审评中。药品审评中心14要求额外补充数据,和黄医药已提交相关数据。目前药品审评中心正在审核这些补充数据。

- FRUSICA-1 II期研究的结果于 ASCO15年会公布,基于该结果国家药监局已批准爱优特®(ELUNATE®,呋喹替尼)的第二项适应症,以用于治疗pMMR 16状态的子宫内膜癌17患者。

- 全新 ATTC18平台的首批候选药物开启新一波候选药物开发浪潮,有望较前几代的抗体偶联药物拥有更高的选择性及耐受性。

和黄医药非执行主席艾乐德博士(Dr Dan Eldar)表示:“我们的合作伙伴武田成功推动FRUZAQLA®在中国境外商业化,并在今年达成一系列里程碑,为和黄医药实现盈利的目标提供了重要助力。我感到相当自豪,我们能够在全球环境和资本市场充满不确定性的情况下,不仅成功建立了自立能力以支持我们重要的药物发现引擎和开发管线的进一步发展,还同时降低了运营风险。随着美国和世界其他地区的销售进一步扩展,我们期待继续保持全球增长,并继续在新的和具有前景的方向上推进我们的产品管线。我们始终将维护股东的长期利益以及全球患者的福祉作为我们的首要任务。”

“2024年年底,我们决定以6.08亿美元出售在上海和黄药业45%的股权(取决于成交条件)。我想藉此机会向上海和黄药业的管理团队表示感谢,他们的贡献带领上海和黄药业在过去20年间取得了令人瞩目的增长,为消费者和股东带来了持续的获益。其成功的商业化经验以及所贡献的资金为和黄医药从事新药研发19提供了重要的支持,帮助我们在开发创新药物以满足患者需求的过程中应对行业挑战。随着我们的创新药业务逐渐走向自给自足,特别是随着我们将更多的注意力转向ATTC的全球临床开发,我们相信现在是时候带领和黄医药迈入下一个发展阶段。出售上海和黄药业所得款项,再加上产品全球商业化带来的持续利润,使我们得以加速推进这一差异化的新技术平台的发展,并将成为我们创造长期价值的关键。”

和黄医药首席执行官兼首席科学官苏慰国博士表示:“今年是成果丰硕的一年,我们具有革命性的创新疗法无论是在临床或是在商业化方面均实现了我们的战略目标。这终于令和黄医药实现盈利这一重要目标。我衷心感谢并祝贺团队达成这一里程碑,接下来我们将把注意力投入到进一步的增长,并通过我们的ATTC平台孕育和黄医药的下一波创新药物。”

“开创性的ATTC平台为和黄医药的创新药研发旅程揭开新的篇章,在抗体偶联药物领域开辟新的方向。这些创新分子具有潜力广泛覆盖多种肿瘤适应症,包括作为联合疗法用于一线治疗,蕴含庞大的市场潜能。凭借在全球开始临床试验方面的专业实力以及资金优势,我们计划在今年迅速进入临床开发阶段。”

“我们商业化阶段的药物取得了新的里程碑,并继续扩大临床开发版图,惠及全球更多有需要的患者。呋喹替尼现已在十多个国家上市用于治疗结直肠癌患者,未来将扩展至更多地区。FRUZAQLA®上市仅一年内销售额就已突破2亿美元,触发首个销售里程碑。在中国,该药物还获批用于二线治疗子宫内膜癌,平均用药时间是其首个适应症的将近两倍,而第三项用于治疗肾癌的FRUSICA-2注册研究亦取得积极结果。”

“至于赛沃替尼,基于SACHI研究用于治疗一线EGFR20 TKI21治疗后疾病进展的伴有MET扩增患者的中期分析的积极结果,我们在中国提交了新适应症上市申请,该申请已获受理并纳入优先审评。我们期待SAVANNAH/SAFFRON研究将支持把这种创新疗法带给全球的患者。近期,随着一线和二线治疗MET外显子14跳变肺癌均取得常规批准,赛沃替尼仍然是同类最佳药物之一。一项在MET扩增胃癌中开展的注册意向研究现正在中国入组中。我们期待有望进一步扩展其适应症,以成为首个用于伴有MET扩增、EGFR突变的非小细胞肺癌及胃癌的药物。我们已上市的药物将继续支持和黄医药的收入和盈利增长。”

“索乐匹尼布ESLIM-01研究的数据于EHA及ASH年会公布,持续应答率达51.4%,整体应答率达81.0%,显著优于多种正在研发的不同作用机制的免疫性血小板减少症药物。索乐匹尼布的这些临床结果再次彰显和黄医药在选择性方面的研发优势,从而带来理想的疗效与安全性。我们正与国家药监局紧密沟通,期待将这种创新药物带给有需要的患者。与此同时,用于治疗温抗体型自身免疫性溶血性贫血22患者的ESLIM-02 III期注册研究正在入组中,预计明年公布结果。一项他泽司他(tazemetostat)用于复发/难治性滤泡性淋巴瘤的新药上市申请正在审评中,预计2025年年中获批。我们期待能够将索乐匹尼布和他泽司他纳入商业化产品组合,为和黄医药的持续增长做出贡献。”

2024年全年业绩及最新业务进展

I.商业营运

2024年,肿瘤产品市场销售额增长134%(按固定汇率23计算为136%)至5.01亿美元(2023年:2.136亿美元),得益于此,肿瘤产品综合收入强劲增长65%(按固定汇率计算为67%)至2.715亿美元(2023年:1.642亿美元)。

- 由武田销售的FRUZAQLA®(呋喹替尼的海外商品名)2024年的市场销售额为2.906亿美元(2023年:1,510万美元),强劲的表现得益于在美国市场迅速获患者接纳,以及在全球十多个国家上市。销售额达到2亿美元,触发来自武田2,000万美元的里程碑付款。

- 爱优特®(ELUNATE®,呋喹替尼的中国商品名)2024年的市场销售额增长7% (按固定汇率计算为9%)至1.15亿美元(2023年:1.075亿美元),保持了其在转移性结直肠癌24的领先市场份额地位,对来自竞品及其仿制药的日益增长的压力表现出韧性。新的子宫内膜癌适应症于2024年12月获批。

- 苏泰达®(SULANDA®,索凡替尼/surufatinib)2024年的市场销售额增长12% (按固定汇率计算为14%)至4,900万美元 (2023年:4,390万美元),得益于医生对该产品的认知度提升及神经内分泌瘤25诊断改善,推动处方增长,2024年市场份额提高至27%(2023年:21%)。

- 沃瑞沙®(ORPATHYS®,赛沃替尼)2024年的市场销售额与去年相若(-2%,按固定汇率计算持平),为4,550万美元(2023年:4,610万美元),受到几种用于二线治疗MET外显子14跳变26非小细胞肺癌的同类MET TKI上市以及纳入国家医保药品目录27的竞争影响。2025年1月取得的一线28治疗常规批准尚未于此次结果中反映。

2024年肿瘤/免疫业务综合收入总额为3.634亿美元(2023年:5.286亿美元),在3亿美元至4亿美元的指引范围内。

- 受FRUZAQLA®的推动,肿瘤产品综合收入(特许权使用费、生产收入、推广及营销服务收入及商业里程碑)增长65%(按固定汇率计算为67%)至2.715亿美元(2023年:1.642亿美元),高于30%至50%的增长指引。

- 来自武田的首付款 、监管里程碑及研发服务收入为6,700万美元(2023年:3.459亿美元),其中包括从4.5亿美元首付款和监管里程碑付款中确认的4,810万美元。与之相较,2023年确认了3.12亿美元。

- 其他收入为2,490万美元(2023年:1,850万美元),包括沃瑞沙®和泰瑞沙®联合疗法新药上市申请于中国获受理后来自阿斯利康的600万美元里程碑款项。

综合收入总额为6.302亿美元(2023年:8.38亿美元),包括来自其他业务的2.668亿美元(2023年:3.094亿美元)。

* = 就FRUZAQLA ®、爱优特®和沃瑞沙®,主要分别代表武田、礼来29和阿斯利康提供的对第三方的总销售额。** = 就FRUZAQLA ®,代表武田支付的生产收入、特许权使用费及商业里程碑付款;就爱优特®,代表礼来向和黄医药支付的生产收入、推广及营销服务收入和特许权使用费以及由和黄医药开具发票的对其他第三方的销售额;就沃瑞沙®,代表阿斯利康向和黄医药支付的生产收入和特许权使用费以及由和黄医药开具发票的对其他第三方的销售额;就苏泰达® 及达唯珂®,代表和黄医药对第三方的产品销售额。

II.注册审批进展

中国

- 2024年12月,赛沃替尼的新药上市申请获国家药监局受理并纳入优先审评及突破性治疗品种,联合泰瑞沙®(奥希替尼/osimertinib)用于二线治疗伴有MET扩增的EGFR突变非小细胞肺癌患者,触发来自阿斯利康的里程碑付款。

- 2025年1月,赛沃替尼的新适应症上市申请30获国家药监局批准,用于一线及二线(附条件批准转为常规批准)治疗MET外显子14跳变非小细胞肺癌。

- 2024年12月,呋喹替尼新适应症上市申请获国家药监局批准,联合达伯舒®(TYVYT®,信迪利单抗/sintilimab)用于二线治疗伴有pMMR状态的子宫内膜癌患者。

- 2024年1月,通过新的“1+”新药注册机制,呋喹替尼在中国香港获批用于三线31治疗结直肠癌,并随后于2024年10月列入“专用药物”类别成为首个获全额资助的创新肿瘤药物。

- 2024年5月,他泽司他在中国香港获批用于三线治疗复发/难治性32EZH2突变33的滤泡性淋巴瘤。

- 2025年2月,赛沃替尼通过“1+”机制在中国香港获批用于治疗MET外显子14跳变非小细胞肺癌。

- 2024年7月,他泽司他用于三线治疗复发/难治性滤泡性淋巴瘤的新药上市申请获国家药监局受理并纳入优先审评。

- 2024年8月,基于与国家药监局的讨论以及对现有数据包的内部评估,主动撤回呋喹替尼联合紫杉醇用于二线治疗胃癌的新适应症上市申请。

中国以外

- 2024年6月,呋喹替尼于欧盟获批用于治疗结直肠癌,并随后于2024年12月在西班牙纳入首个欧洲医保,触发来自武田的1,000万美元的里程碑付款。

- 2024年9月,呋喹替尼于日本获批用于治疗结直肠癌,并随后于2024年11月取得定价批准并推出商业上市,触发来自武田的里程碑付款。

- 呋喹替尼于2024年8月在阿根廷和瑞士获批、2024年9月在加拿大(并纳入医保)和英国获批、于2024年10月在澳大利亚及新加坡获批、于2024年12月在以色列及阿拉伯联合酋长国获批,及于2025年3月在韩国获批。

III.后期临床项目进展

赛沃替尼(中国商品名:沃瑞沙®),一种高选择性口服的MET 抑制剂

- 联合泰瑞沙®(奥希替尼)用于二线治疗伴有MET扩增及/或过表达的EGFR突变非小细胞肺癌患者的SAVANNAH全球关键II期取得积极的顶线结果,研究取得了高、具有临床意义且持久的缓解率(NCT03778229)。

- SACHI中国III期研究在中期分析中达到主要终点,用于二线治疗伴有MET扩增的EGFR突变非小细胞肺癌患者(NCT05015608)。

- II期小型随机对照研究结果于AACR34年会公布,联合泰瑞沙®(奥希替尼)用于二线治疗伴有高度MET扩增的EGFR突变非小细胞肺癌患者,结果显示ORR 35为63%、中位PFS 36 为8.2个月(NCT04606771)。

- 多项研究继续入组中,包括用于二线治疗伴有MET扩增或过表达的EGFR突变非小细胞肺癌患者的SAFRRON全球III期研究(NCT05261399),将为SAVANNAH研究提供进一步支持;以及用于一线治疗伴有MET过表达的EGFR突变非小细胞肺癌的SANOVO中国III期研究(NCT05009836)。

赛沃替尼潜在的临床和监管关键进展:

- 于即将召开的学术会议上公布SAVANNAH研究及SACHI研究的数据。

- 于2025年年底完成基于SACHI研究的国家药监局新药上市申请审评。

- 于2025年下半年完成SAFFRON研究的患者招募。

- 于2025年下半年完成MET扩增胃癌研究的患者招募以及可能的新药上市申请提交。

呋喹替尼(中国商品名:爱优特® ,海外商品名:FRUZAQLA® ),一种高选择性的VEGFR 37口服抑制剂

- 联合达伯舒®(信迪利单抗)用于治疗经治的pMMR子宫内膜癌的FRUSICA-1中国关键性II期研究结果于ASCO年会公布,结果显示经IRC38评估的确认的ORR为35.6%,中位PFS为9.5个月,中位OS39为21.3个月,且安全性可控(NCT03903705)。该适应症已于2024年12月获国家药监局批准。

- 用于治疗结直肠癌患者的FRESCO-2研究的亚组分析结果于ASCO年会公布、生物标志物分析结果于AACR年会公布,及生活质量分析结果于ASCO GI40会议公布。分析结果表明,无论既往接受的治疗种类或顺序如何,均展现出具有临床意义的生活质量调整后的生存获益,以及癌胚抗原41可能是疗效的早期预测因素(NCT04322539)。

- 联合紫杉醇用于二线治疗胃癌的FRUTIGA中国III期研究结果于《自然医学(Nature Medicine)》发表及于ASCO年会公布,研究显示ORR和PFS取得统计学意义的显著改善,且在未接受后续抗肿瘤治疗的亚组中亦观察到OS获益(NCT03223376)。

- 2025年3月,用于二线治疗肾细胞癌的FRUSICA-2中国III期研究取得积极结果(NCT05522231)。

索乐匹尼布(HMPL-523),一种研究性的高选择性口服Syk42抑制剂

- 用于治疗原发性免疫性血小板减少症成人患者的ESLIM-01中国III期研究结果于 《柳叶刀血液病学(The Lancet Haematology)》及EHA年会上同步发表,结果显示持续应答率为48.4%,且无论患者既往的治疗线数均展现出可耐受的安全性特征及生活质量改善(NCT05029635)。

- ESLIM-01中国III期研究的长期研究结果于ASH年会上发表,结果显示持续应答率为51.4%及长期持续应答率为59.8%,并展现出一致的安全性特征。

- 用于治疗温抗体型自身免疫性溶血性贫血症的中国II期研究结果于EHA年会上公布及于2025年在《柳叶刀血液病学(The Lancet Haematology)》上发表 ,结果显示整体应答率为66.7%,并展现出良好的安全性特征(NCT05535933)。

- 于中国启动用于治疗温抗体型自身免疫性溶血性贫血症的ESLIM-02研究的III期阶段(NCT05535933)。

索乐匹尼布潜在的临床关键进展:

- 于2025年年底左右完成基于 ESLIM-01研究的国家药监局新药上市申请审评(NCT05029635)。

- 于2025年下半年完成ESLIM-02 III期研究的患者招募(NCT05535933)。

索凡替尼(中国商品名:苏泰达®),一种VEGFR、FGFR43及CSF-1R44的口服小分子抑制剂

- 用于一线治疗转移性胰腺导管腺癌45患者的中国II/III期研究完成II期部分入组,联合艾瑞卡®(卡瑞利珠单抗/camrelizumab) 、白蛋白结合型紫杉醇 (nab-paclitaxel)及吉西他滨 (gemcitabine) (NCT06361888)。该研究开展的部分依据是一项类似的由研究者发起的联合疗法研究,其数据已于2024年ASCO GI会议上公布。

索凡替尼潜在的临床关键进展:

- 于2025年年底公布胰腺导管腺癌 II期研究数据。

他泽司他(中国海南、澳门及香港商品名:达唯珂®),一种同类首创EZH2口服抑制剂

- 用于三线治疗滤泡性淋巴瘤的桥接研究取得积极结果,已提交新药上市申请并纳入优先审评(NCT05467943)。

- 联合来那度胺(lenalidomide)和利妥昔单抗(rituximab)用于治疗滤泡性淋巴瘤患者的SYMPHONY-1全球III期研究的中国部分继续入组中(NCT04224493)。

他泽司他潜在的临床关键进展:

- 于2025年年初完成中国新药上市申请审评。

HMPL-453 (fanregratinib),一种新型、高选择性及强效的FGFR 1/2/3抑制剂

- 于2025年3月,用于治疗伴有FGFR2融合/重排的肝内胆管癌46的中国关键性II期注册研究完成入组(NCT04353375)。

HMPL-306(ranosidenib),一种IDH1和IDH2酶47的研究性高选择性口服双重抑制剂

- 中国和美国/欧洲I期研究的结果于EHA年会上公布并于《Med》期刊发表,用于治疗复发/难治性IDH1/2突变48急性髓系白血病49患者(NCT04272957、NCT04764474)。

- RAPHAEL中国III期研究已启动 ,用于二线治疗复发/难治性IDH1/2突变的急性髓系白血病(NCT06387069)。

其他早期研究性候选药物

- 于AACR 、ASCO和EHA年会上公布了ERK1/250抑制剂HMPL-295 、第三代BTK51抑制剂HMPL-760 、Menin抑制剂HMPL-506,以及抗CD38药物HMPL-A067的临床前和I期结果。

- 于中国启动HMPL-506的I期研究,用于治疗恶性血液肿瘤(NCT06387082)。

IV.抗体靶向偶联药物(ATTC)平台

自主创立的全新平台,已产生多个潜在新药临床试验申请 52阶段的候选药物

新一代的ATTC技术平台充分发挥了我们二十多年来在靶向治疗及小分子抑制剂领域所积累的专业知识。ATTC候选药物为下一波临床开发浪潮注入了新活力。与传统的抗体偶联药物和/或小分子药物相比,具有关键的潜在优势:

- 通过抗体和小分子靶向药物的协同组合来提高疗效:这些组合将针对特定的基因突变,克服耐药性,并有望支持联合其他靶向疗法、化疗和免疫疗法在更早线数的患者人群中用药。

- 具有更高的安全性和更长的治疗时间:与小分子相比,ATTC药物具有更低的对肿瘤以外组织毒性或脱靶毒性,与传统细胞毒素偶联物相比骨髓抑制更少,可带来更好的生活质量。

- 优化的药代动力学特征性解决难成药靶点困境:与口服小分子抑制剂相比,抗体引导的靶向递送令生物利用度提高并减少药物间相互作用。

V.合作最新进展

两款由和黄医药发现的候选药物在创响生物 53的推动下取得进一步临床进展

- 继创响生物行使独家许可选择权以进一步开发、生产和商业化IMG-007 (一种非消耗性抗OX40抗体)和IMG-004 (一种可逆性、非共价 、高选择性的口服BTK抑制剂)后,和黄医药获得创响生物7.5%的股份。

- 创响生物和Ikena Oncology, Inc.(纳斯达克:IKNA)同意合并,预计合并将于2025年年中完成,视乎成交条件。和黄医药将于合并后的公司中拥有权益。

- 创响生物宣布IMG-007用于治疗特应性皮炎的IIa期研究取得积极结果,研究显示第16周的EASI54评分的平均变化为77%,EASI-75应答率为54%(NCT05984784)。将计划开展一项用于治疗中至重度特应性皮炎的皮下制剂的IIb期剂量探索研究。

- 创响生物已完成IMG-007用于治疗斑秃的IIa期研究入组(NCT06060977),并公布了IMG-004在健康志愿者中的I期研究结果,显示每日一次给药的可行性(NCT05349097)。

VI.其他业务

- 其他业务综合收入主要来自我们在中国的处方药分销业务55。综合收入下降了14%(按固定汇率计算为12%)至2.668亿美元(2023年:3.094亿美元),主要是由于与新冠肺炎相关的处方药的分销销售额于2024年下降。

- 非合并合资企业上海和黄药业的合资企业权益收益轻微下降2%(按固定汇率计算增加1%)至4,650万美元(2023年:4,740万美元),主要由于增加新产品临床试验开发。

- 和黄医药应占其他业务的综合净收益减少5% (按固定汇率计算为2%)至4,770万美元(2023年:5,030万美元),乃由于2023年12月出售消费品业务,与新冠肺炎疫情相关的处方药分销销售额下降及来自上海和黄药业的净收益波动。

出售上海和黄药业:和黄医药订立购股协议,以约6.08亿美元现金出售其于上海和黄药业的45.0%股权,并保留5.0%的股权。估计和黄医药将录得税前收益约4.77亿美元。

VII.可持续发展

和黄医药致力于逐步将可持续发展融入我们营运的各个方面,并为我们的持份者创造长远价值。我们于2024年取得的持续进展包括:

- 可持续发展目标和指标: 在11项短期至长期目标和指标方面取得令人满意的进展;可持续发展绩效继续纳入管理层的绩效薪酬内;为制定新目标作准备,持续评估与可持续发展相关的工作,并正在拟定以和黄医药的五大可持续发展支柱为重点的目标实现路线图。

- 加强气候行动:于2022年的气候风险评估基础上,和黄医药进行全面评估,以了解气候风险和机遇对和黄医药的潜在财务影响,并估算了低、中、高排放情境下的成本。这亦有助符合香港交易所56最新的气候信息披露要求及其他国际信息披露标准要求。

- 生物多样性评估:进行了生物多样性评估,以了解和黄医药对自然的依赖和影响。根据评估结果制定了生物多样性政策,经董事会审批后向公众披露。

- 供应商ESG57评估:以此评估了解和黄医药主要供应商的ESG成熟度,并为2025年制定合适的供应商参与计划作准备。

- ESG评级提升:MSCI ESG将和黄医药的评级从BBB上调至A。ISS ESG将和黄医药的评级从C上调至C+,属优秀类别。普尔全球ESG评分持续上升,从48分上升至53分,使和黄医药置身于行业前10%。此外,和黄医药在恒生可持续发展企业指数系列评级中获得A-评级,环境和治理领域更是名列前茅。

和黄医药在制药行业可持续发展方面的进步显著,于2024年获得多项ESG殊荣。这些努力将继续引导和黄医药走向更可持续的未来。2024年可持续发展报告将于2025年4月与2024年年报一并发布,将披露更多可持续发展的相关举措及表现。

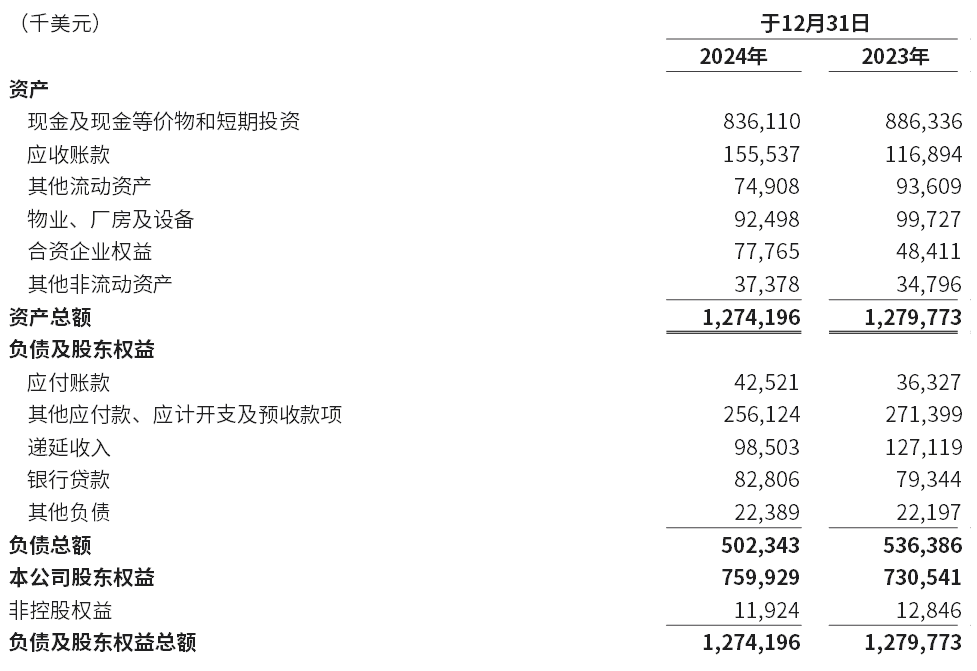

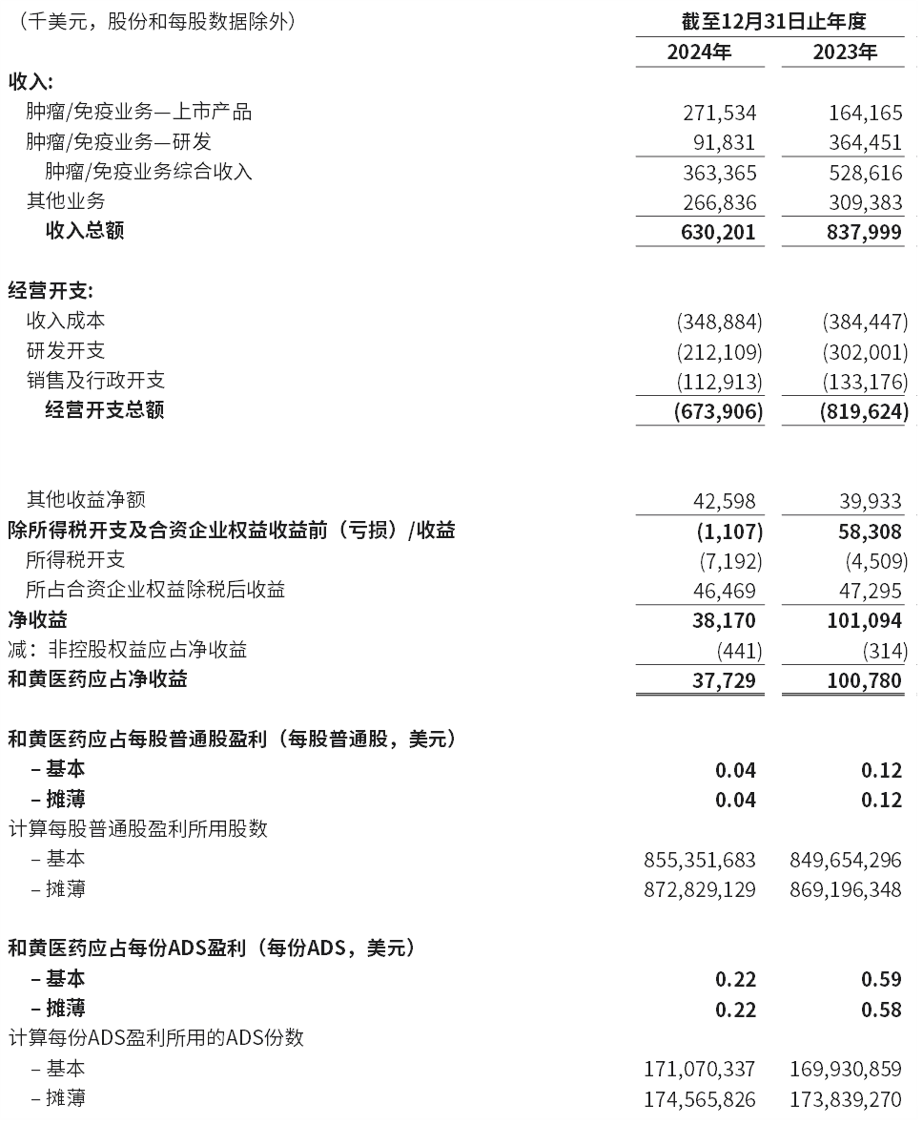

财务摘要

汇率影响:2024年期间,人民币兑美元平均贬值约3%,这影响了我们的合并财务业绩,要点如下。

截至2024年12月31日止年度收入为6.302亿美元,而2023年为8.38亿美元。

- 肿瘤/免疫业务综合收入为3.634亿美元(2023年:5.286亿美元),包括:

- FRUZAQLA®收入为1.108亿美元,反映了其自2023年11月以来在美国成功上市,包括特许权使用费、生产收入和商业里程碑付款;

- 于其上市以来的第六年内,爱优特®收入增长4% (按固定汇率计算为6%)至8,630万美元 (2023年:8,320万美元),包括生产收入、推广及营销服务收入以及特许权使用费,我们的市场份额在市场竞争加剧的情况下依然保持领先;

- 苏泰达®收入增长12% (按固定汇率计算为14%)至4,900万美元(2023年:4,390万美元),国家医保药品目录续约后销售额持续增长,随着医生对该产品的认知度持续提升,令对神经内分泌瘤患者的可及性及市场份额提高;

- 沃瑞沙®收入下降15% (按固定汇率计算为13%)至2,450万美元 (2023年:2,890万美元),主要由于阶段性生产收入 1,090万美元(2023年:1,510万美元) 及特许权使用费1,360万美元(2023年:1,380万美元)。

- 达唯珂®收入为90万美元(2023年:100万美元),主要来自海南及香港的销售。

- 武田首付款、监管里程碑付款及研发服务收入减少至6,700万美元(2023年:3.459亿美元,包括2023年4月从武田收到的4亿美元现金首付款中已确认的2.8亿美元部分)。

- 其他收入为2,490万美元(2023年:1,850万美元),主要与阿斯利康600万美元的里程碑付款以及阿斯利康及礼来管理开发及监管活动的费用有关。

- 其他业务综合收入下降14% (按固定汇率计算为12%)至2.668亿美元(2023年:3.094亿美元),主要是由于与新冠肺炎相关的处方药的分销销售额于2024年减少。该收入不包括上海和黄药业的非综合收入3.935亿美元(2023年:3.855亿美元)。

2024年的净开支为5.925亿美元,而2023年为7.372亿美元,反映在成本控制方面作出的巨大努力。

- 收入成本下降9%至3.489亿美元(2023年:3.844亿美元),主要是由于其他业务收入下降。由于有利的产品组合及规模经济,收入成本占肿瘤产品收入的百分比有所改善(从2023年的56%下降至2024年的34%)。

- 研发开支减少30%至2.121亿美元(2023年:3.02亿美元),减少主要是由于中国境外团队重组,而美国及欧洲的临床及监管费用减少至3,450万美元(2023年:1.069亿美元)。中国投资为1.776亿美元(2023年:1.951亿美元)。这反映了已完成并等待监管机构批准的研究成本下降,以及我们对内部产品管线中具有全球潜力的关键资产的持续承诺,包括新一代ATTC平台的开发。

- 销售及行政58开支为1.129亿美元(2023年:1.332亿美元),减少主要由于对行政开支6,430万美元(2023年:7,980万美元)进行更严格控制,以及降低销售开支4,860万美元(2023年:5,340万美元),因为我们从已扩大规模的销售队伍中实现了效率,以支持收入增长。

- 其他项目主要包括上海和黄药业的合资企业权益收益、利息收入和支出,外汇和税务产生净收益8,140万美元(2023年:8,240万美元)。

2024年和黄医药应占净收益为3,770万美元,而2023年则为1.008亿美元。

- 2024年和黄医药应占净收益为每股普通股0.04美元/每份ADS590.22美元,(2023年:每股普通股0.12美元/每份ADS0.59美元)。

于2024年12月31日,现金及现金等价物和短期投资合计为8.361亿美元,而于2023年12月31日为8.863亿美元。

- 于2024年,不包括融资活动的调整后的集团(非GAAP60)净现金流为-1,950万美元,主要由于和黄医药应占净收入3,770万美元被已实现2024年年底的应收的合作伙伴里程碑款项的营运资金变动6,220万美元以及武田递延收入的持续确认所抵销(2023年:2.067亿美元,由于收到武田的首付款及里程碑付款4.35亿美元)。

- 于2024年,融资活动所用现金净额合计为3,070万美元,主要由于购买了3,610万美元的股权奖励(2023年:融资活动所得现金净额为4,870万美元,主要由于提取银行借款)。

财务指引

和黄医药提供肿瘤/免疫业务综合收入的2025年全年指引为3.5亿美元至4.5亿美元。和黄医药强劲的财务状况将为其2025年及其后业务提供支援。公司将继续在财务上自给自足,同时支持投资,将创新药物带向全球患者。

股东及投资者应注意:

- 本公司不保证财务指引中包含的陈述将实现,或其中包含的财务业绩将实现或可能实现;及

- 本公司过去曾修订我们的财务指引,因此应参考我们在本公告刊发日期后就任何财务指引更新的公告。

———

非GAAP财务指标的使用和调节 — 本公告中提及不包括融资活动的调整后集团净现金流及按照固定汇率计算报告的财务指标均基于非GAAP财务指标。请参阅“非GAAP财务指标的使用和调节”,以分别了解这些财务指标的解释,以及这些财务指标与最具可比性的GAAP指标调节的进一步资料。

———

财务报表

和黄医药将于今天向美国证券交易委员会提交20-F表格的年度报告。

财务概要

简明综合资产负债表数据

简明综合经营表资料

关于和黄医药

和黄医药(纳斯达克/伦敦证交所:HCM;香港交易所:13)是一家处于商业化阶段的创新型生物医药公司,致力于发现、全球开发和商业化治疗癌症和免疫性疾病的靶向药物和免疫疗法。自成立以来,和黄医药致力于将自主发现的候选药物带向全球患者,首三个药物现已在中国上市,其中首个药物亦于美国、欧洲和日本等全球各地获批。欲了解更多详情,请访问:www.hutch-med.com 或关注我们的 领英 专页。

除文意另有所指外,否则本公告中所称“集团”、“公司”、“和黄医药”、“和黄医药集团”、“我们”和“我们的”指和黄医药(中国)有限公司及其附属公司,除非文中另有说明或指明。

过往业绩和前瞻性陈述

本公告所载本集团之表现和经营业绩属历史性质,且过往表现并不保证本集团之未来业绩。本公告包含符合1995年《美国私人证券诉讼改革法案》“安全港”条款中定义的前瞻性陈述。该等前瞻性陈述可以用诸如“将会”、“期望”、“预期”、“未来”、“打算”、“计划”、“相信”、 “估计”、“筹备”、“可能”、“潜在”、“同类首创”、“同类最佳”、“旨在”、“目标”、“指导”、“追求”或类似术语,或通过对潜在候选药物、潜在候选药物适应症的明示或暗示讨论,或通过讨论战略、计划、预期或意图来识别。阁下请勿过分倚赖这些前瞻性陈述。该等前瞻性陈述反映了管理层根据目前的信念和期望而对未来事件的预期,并受到已知及未知风险与不确定性的影响。如若该等风险或不确定性中的一项或多项出现,或者基本假设被证明属不正确,则实际结果可能与前瞻性陈述中所载之结果有重大出入。和黄医药不能保证其任何候选药物均将会在任何市场上获准销售,亦不能保证已获得的任何批准在未来继续有效,或者由和黄医药及/或其合作伙伴销售或以其他方式将产品商业化(统称“和黄医药产品”)将达到任何特定的收入或净收益水平。和黄医药管理层的预期可能会受到以下因素的影响:意料之外的监管行动或延迟或一般性的政府监管;研究与开发中固有的不确定性,包括无法满足关键的关于受试者的注册率、时机和可用性的研究假设,其要符合研究的纳入及排除标准以及资金要求,临床方案的变更、意外不利事件或安全性、质量或生产方面的问题;候选药物延迟或无法满足硏究的主要或次要终点;候选药物延迟或无法获得不同司法管辖区的监管批准或和黄医药产品获得监管批准后的使用情况,市场认受性及商业成功;所发现、开发及/或商业化竞争产品和候选药物可能比和黄医药产品及候选药物更有优势或更具成本效益;政府当局和其他第三方的研究(无论由和黄医药或其他人士进行及无论属强制或自愿)或建议及指引对和黄医药产品及开发中的候选药物的商业成功的影响;和黄医药制造及管理多种产品及候选药物供应链的能力(包括各种第三方服务);和黄医药产品能否从第三方支付机构获得报销及获报销的程度,包括私人支付机构的医疗健康及保险计划以及政府保险计划;开发、生产及销售和黄医药产品的成本;在需要时获得额外资金的能力;为和黄医药产品和候选药物获得并维持知识产权保护能力;和黄医药实现其任何财务预测或指引的能力以及该等预测或指引所依据的假设的变化;成功出售非核心业务;遏制医疗成本的全球趋势,包括持续的价格压力;实际和潜在法律程序的不确定性,其中包括实际或潜在产品责任诉讼、有关销售和行销行为的诉讼和调查、知识产权纠纷以及一般性的政府调查;以及整体经济和行业状况,包括许多国家持续疲弱的经济和金融环境影响的不确定性,未来全球汇率的不确定性,全球汇率、地缘政治关系、制裁和关税的不确定性。有关前述各项和其他风险的进一步讨论,请参阅和黄医药向美国证券交易委员会、伦敦证券交易所和香港交易所提交的文件。和黄医药在本公告中提供之资料截至本公告日期,并且不承担因新的资料、未来事件或其他原因而更新任何前瞻性陈述的义务。

此外,本公告包含和黄医药从行业出版物和第三方市场研究公司作出的报告中获得的统计数据和估计。尽管和黄医药认为该等出版物、报告和调查研究是可靠的,但是和黄医药尚未独立验证该等数据,不能保证该等数据的准确性或完整性。请阁下注意不要过度考虑该等数据。该等数据涉及风险和不确定性,并可能根据各种因素(包括前述因素)有所更改。

内幕消息

本公告包含(欧盟)第596/2014号条例(该条例构成《2018年欧洲联盟(退出)法》定义的欧盟保留法律的一部分)第7条规定的内幕消息。

医疗信息

本公告所提到的产品可能并未在所有国家上市,或可能以不同的商标进行销售,或用于不同的病症,或采用不同的剂量,或拥有不同的效力。本文中所包含的任何信息都不应被视为是任何处方药的申请、推广或广告,包括那些正在研发的药物。

结束

参考资料及简称

1 市场销售额 = 由礼来(爱优特®)、武田(FRUZAQLA®)、阿斯利康(沃瑞沙®)及和黄医药(爱优特®、苏泰达®、沃瑞沙®及达唯珂®)向第三方的总销售额

2 武田 = Takeda Pharmaceuticals International AG,Takeda Pharmaceutical Company Limited的附属公司

3 上海和黄药业 = 上海和黄药业有限公司 (Shanghai Hutchison Pharmaceuticals Limited, SHPL)

4 EGFR突变 = 表皮生长因子受体突变阳性 (Epidermal growth factor receptor mutated)

5 非小细胞肺癌 = Non-small cell lung cancer (NSCLC)

6 新药上市申请 = New Drug Application (NDA)

7 国家药监局 = 中国国家药品监督管理局 (China National Medical Products Administration, NMPA)

8 阿斯利康 = AstraZeneca AB,AstraZeneca PLC的附属公司

9 二线 = Second-line (2L)

10 肾细胞癌 = Renal cell carcinoma (RCC)

11 ASH = 美国血液学会(American Society of Hematology)

12 EHA = 欧洲血液学协会 (European Hematology Association)

13 免疫性血小板减少症 = Immune thrombocytopenia purpura (ITP)

14 药品审评中心 = Centre for Drug Evaluation (CDE)

15 ASCO = 美国临床肿瘤学会 (American Society of Clinical Oncology)

16 pMMR = 错配修复完整 (Proficient mismatch repair)

17 子宫内膜癌 = Endometrial cancer (EMC)

18 ATTC = 抗体靶向偶联药物(antibody-targeted therapy conjugates, ATTC)

19 研发 = 研究与开发 (R&D)

20 EGFR = 表皮生长因子受体 (Epidermal growth factor receptor)

21 TKI = 酪氨酸激酶抑制剂 (Tyrosine kinase inhibitor)

22 自身免疫性溶血性贫血 = Autoimmune hemolytic anemia (AIHA)

23 固定汇率 = Constant exchange rate (CER)。我们亦报告按固定汇率 (CER),一种非GAAP指标,计算业绩变化。请参阅“非GAAP财务指标的使用和调节”,以分别了解这些财务指标的解释,以及这些财务指标与最具可比性的GAAP指标的对账

24 结直肠癌 = Colorectal cancer(CRC)

25 神经内分泌瘤 = Neuroendocrine tumor (NET)

26 MET外显子14跳变 = MET exon 14 skipping alteration (METex14)

27 国家医保药品目录 = 《中国国家基本医疗保险、工伤保险和生育保险药品目录》(NRDL)

28 一线 = First-line (1L)

29 礼来 = 礼来公司 (Eli Lilly and Company)

30 新适应症上市申请 = Supplemental New Drug Application (sNDA)

31 三线 = Third-line (3L)

32 复发/难治性 = 复发及/或难治性 (Relapsed and/or refractory, R/R)

33 EZH2突变 = zeste基因增强子同源物2突变 (Enhancer of zeste homolog 2 mutated)

34 AACR =美国癌症研究协会(American Association for Cancer Research)

35 ORR = 客观缓解率 (Objective response rate)

36 PFS = 无进展生存期 (Progression-free survival)

37 VEGFR = 血管内皮生长因子受体 (Vascular endothelial growth factor receptor)

38 IRC = 独立审查委员会 (Independent review committee)

39 OS = 总生存期 (Overall survival)

40 ASCO GI = 美国临床肿瘤学会胃肠道肿瘤研讨会 (ASCO Gastrointestinal Cancers Symposium)

41 癌胚抗原 = Carcinoembryonic antigen (CEA)

42 Syk =脾酪氨酸激酶 (Spleen tyrosine kinase)

43 FGFR =成纤维细胞生长因子受体 (Fibroblast growth factor receptor)

44 CSF-1R =集落刺激因子 -1 受体 (Colony-stimulating factor 1 receptor)

45 胰腺导管腺癌 = Pancreatic ductal adenocarcinoma (PDAC)

46 肝内胆管癌 = Intrahepatic cholangiocarcinoma (IHCC)

47 IDH1 及 IDH2 = 异柠檬酸脱氢酶-1及异柠檬酸脱氢酶-2 (Isocitrate dehydrogenase-1 and isocitrate dehydrogenase-2)

48 IDH1/2突变 = 异柠檬酸脱氢酶-1或异柠檬酸脱氢酶-2突变 (Isocitrate dehydrogenase-1 OR isocitrate dehydrogenase-2 mutated, IDH1/2m)

49 急性髓系白血病 = Acute myeloid leukemia (AML)

50 ERK = 细胞外信号调节激酶 (Extracellular signal-regulated kinase)

51 BTK = 布鲁顿酪氨酸激酶 (Bruton’s tyrosine kinase)

52 新药临床试验申请 = Investigational new drug application (IND)

53 创响生物 = Inmagene Biopharmaceuticals

54 EASI = 湿疹面积和严重程度指数 (Eczema area and severity index)

55 分销业务 = 上海和记黄埔医药销售有限公司 (Shanghai Hutchison Whampoa Pharmaceuticals Sales Limited),前称国药控股和记黄埔医药(上海)有限公司 (Hutchison Whampoa Sinopharm Pharmaceuticals (Shanghai) Company Limited)

56 香港交易所 = 香港联合交易所有限公司主板 (The Main Board of The Stock Exchange of Hong Kong Limited, HKEX)

57 ESG = 环境、社会及管治 (Environmental, Social and Governance)

58 销售及行政开支 = Selling and administrative expenses (S&A)

59 ADS = 美国预托证券 (American depositary share)

60 GAAP = 一般公认会计原则 (Generally Accepted Accounting Principles)